はじめに

今回は個人年金の話です。保険会社で販売している保険商品です。

様々なブロガー、Youtuberが個人年金保険は入る必要がないと連呼しています。人がそう言っているから、そうなのだと判断とするのは早計です。自分で納得してから、要・不要を判断しましょう。

個人年金とは

資産運用の投資商品のようなものがほとんどです。死亡保障があっても、コスト的に別の保険にしたほうが良いと思います。

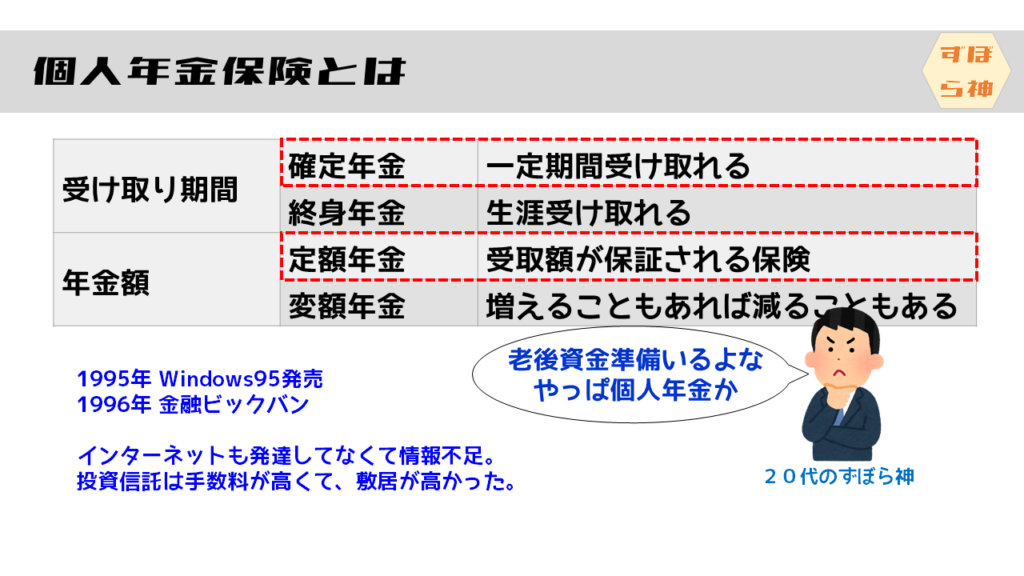

種類は下の図のように分類できると思います。

受け取り期間は、確定年金と、終身年金があります。確定年金は10年など決まった受け取り期間のもので、終身年金は国民年金や厚生年金のような生涯受け取りできるタイプの保険です。

年金額は、定額年金と、変額年金があります。定額年金は、受取額が一定のもので、変動年金は、受取額が増えたり減ったりするものです。

老後の資金としての準備なら、定額の年金が良いと思います。変額の部分は別の資産で準備したほうが良いでしょう。

最近人気の個人年金保険#1(マニュライフ生命)

マニュライフ生命保険株式会社(manulife.co.jp)

いま販売されている個人年金がどのようなものか見てみましょう!

WEBで評判のよさそうなものを見てみます。

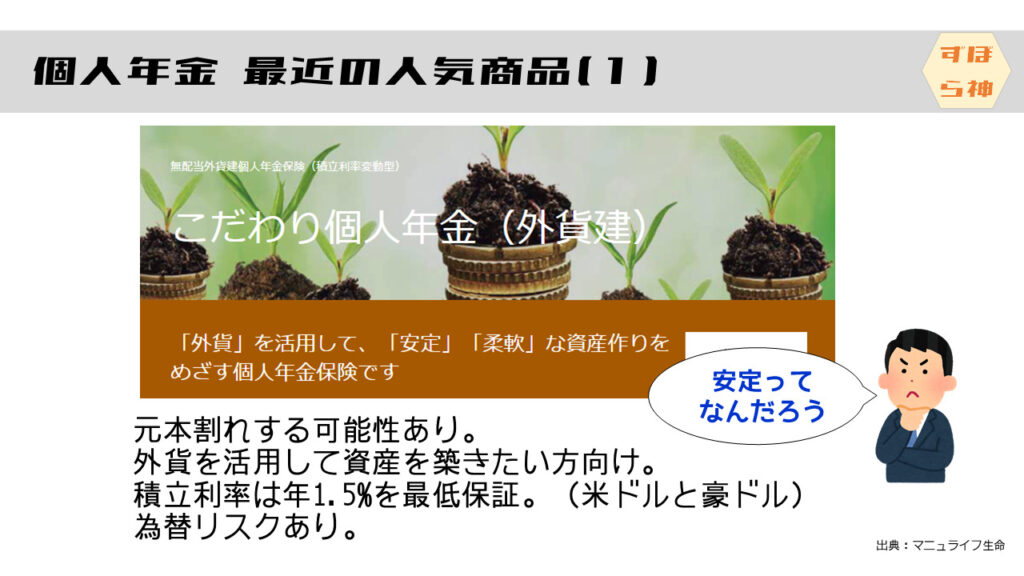

1つ目は、マニュライフ生命 こだわり個人年金(外貨建)です。

元本割れする可能性があると明記されていますね。特徴としては「外貨」を活用して「安定」「柔軟」な資産作りをめざすとあります。外貨投資が安定しているというのが、キャッチコピーとしては厳しいですね。ドルか豪ドルでもらうので、そのときの為替が大きく影響してきます。

最近、円安で50%くらい変動しています。145円が100円まで戻ったら、30%くらい減ります。投資としての外貨は良いですが、必要な時期が決まっている個人年金に向かないのと外貨の最低保証で1.5%だと物足りないですね。

米ドルと豪ドルで同じ最低保証なのもよくわかりませんね。同じカントリーリスクなのでしょうか。豪ドルはリーマンショックで50%下げを喰らいましたし、リスクは高い気がします。

個人年金に何を求めるかは人それぞれだと思います。わたしは投資というより、貯蓄と考えているので、為替リスクを取りません。残念ながら、わたしの方針には合いませんがみなさんはいかがでしょうか。

最近人気の個人年金保険#2(三井住友海上あいおい生命)

三井住友海上あいおい生命保険 (msa-life.co.jp)

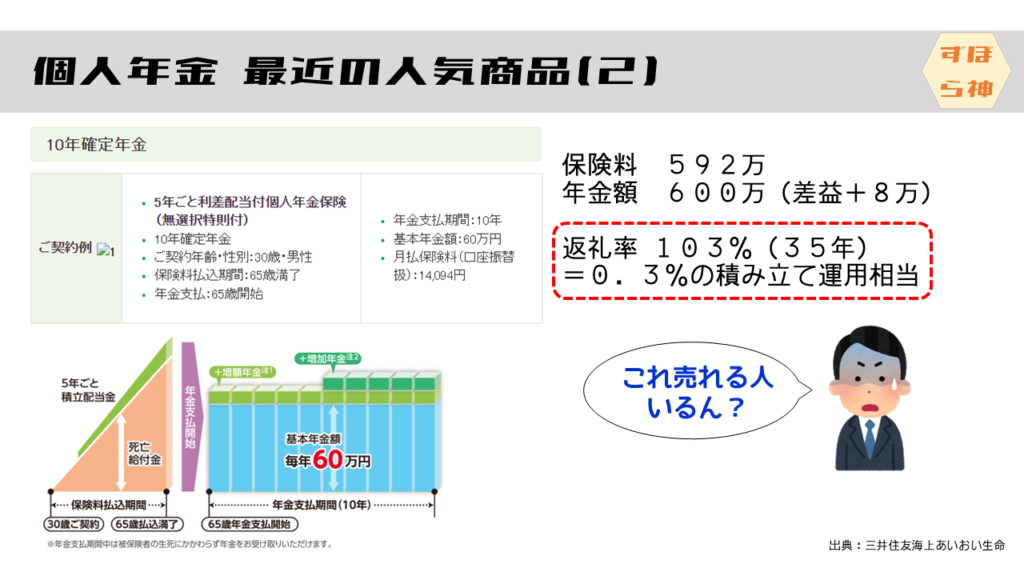

利差配当付きというのは、予定利率より、運用が上回った場合に、配当するものですがここ20年くらいはあった記憶がないです。無いものと思いましょう。

払込満了が65歳とした設計ですね。65歳まで働くのが当たり前ということですね。契約が30歳なので、35年の支払期間で、月額14094円で固定です。

通常の投資と異なり、相場がどんなに暴落していても、定額の年間60万円を10年間受け取れます。592万円の保険料で年金総額600万円で、+8万円です。税金を考慮すると、0.3%運用相当です。数年前の日本国債を買った方が良いですが、最近の日本国債よりはマシといった程度でしょう。

個人年金保険控除が使えるとセールスの人は言うと思いますが、微々たるものです。微々たるものと思えない人は、EXCELなどで計算してみましょう。

税額控除と所得控除

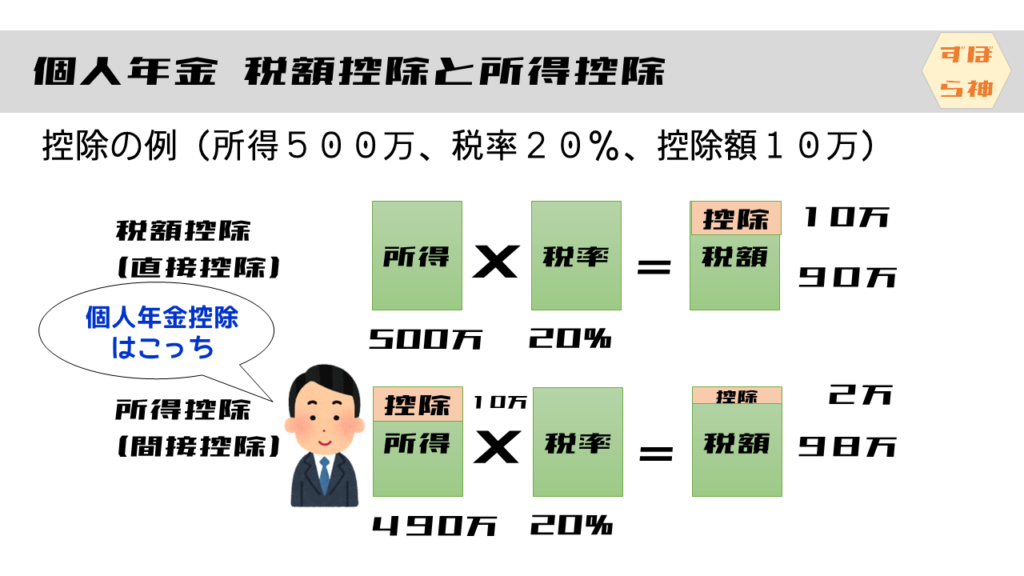

税金の控除には、2種類あります。

- 住宅ローン減税などの税金から直接還付される税額控除(直接控除)

- 所得から控除する所得控除(間接控除)

例えば、所得500万、税率20%、控除額10万の場合で考えてみましょう。

税額控除のほうは、税金から直接10万円を控除するので、額面が直接控除されています。この例では、税金は90万ですね。

所得控除のほうは、所得から控除されるので、税率が高い人ほど恩恵があります。税率が20%の場合は、控除の効果も20%になるので、実際の税金の控除額は10万ではなく、2万になります。

ほとんどの控除は、所得控除のほうですね。

所得控除を考慮した個人年金の利回り

具体的にいくらになるか、計算してみましょう。最近の新制度の控除は、所得税の上限が4万円、住民税の上限が2万8千円です。所得税率は10%~30%程度の人が多いでしょうか。ここでは20%とします。住民税は10%程度として計算すると、上限では4万円x20%+2万8千円x10%で、約1万の税金が減ります。

35年で、38万円程度が支払った所得税・住民税から還付されます。この38万円も加えると、638万円になります。保険料592万円なので、638÷592=108%です。

8%ってすごいやん!と思ってしまう人、要注意です。これは、30年で8%ですね。積立投資で考えると、同じ保険料で、638万円にするには0.64%の積み立て運用すればよいことになります。これでは個人年金は不要ですね。

私の結論では、低利率の個人年金は不要です。

個人年金の金利の推移

個人年金は国債で運用しているものがほとんどだと思いますので、国債の金利をみれば大体の金利がわかります。バブル期は利率が高いので、利率5%などのお宝保険が発生していたようですね。うらやましい。最近は1%以下の利率ですから、この期間は加入する価値がありませんね。

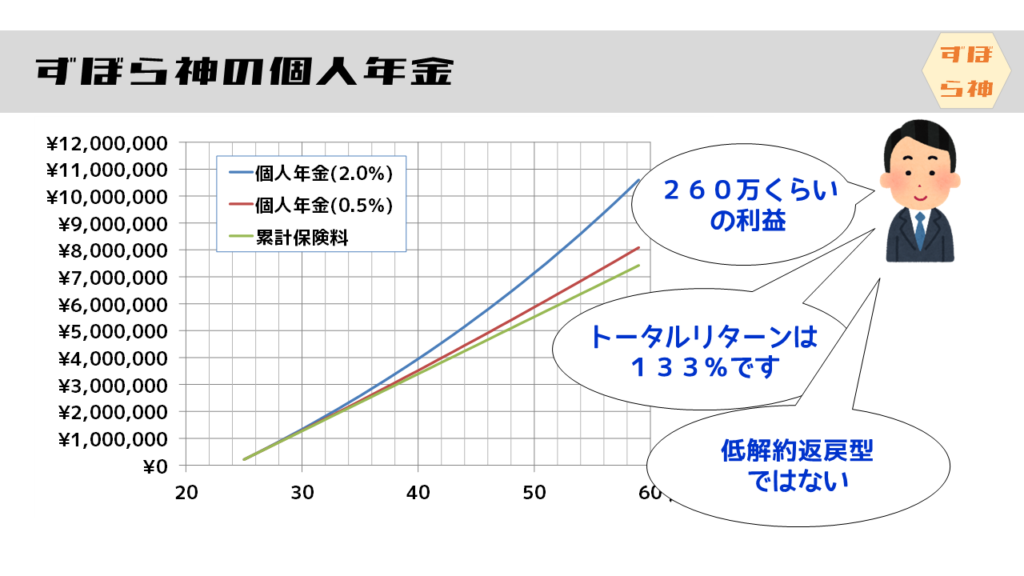

ずぼら神の個人年金保険

20代のときに、会社に営業に来ていた保険員さんの紹介で、加入しています。個人年金に入っている理由は、利率が2.0%固定であること、その時代は投資信託がポピュラーではなかったからです。店頭証券しかなかったような気がします。

利率2.0%も、今ではなかなかないですよね。2000年くらいの保険です。比較のため、最近の利率0.5%と比較すると、下の図のような感じで、200万円くらいの差が付きます。

ざっくりいうと、740万円積み立てて、100万円x10年=1000万円の10年確定年金保険です。積立完了時に260万円くらいの利益が出ている計算です。

最近多い、個人年金の返戻率108%!という書き方に変えると、個人年金の返戻率133%!になります。最近の高利率型の個人年金に使われる低解約返戻型でもないです。

これなら入ってみてもいいかなと思いませんか?保険会社の倒産リスクはありますが、救済措置もあるので、全額消えることはないかなと思っています。増やす投資以外の固い老後資金枠ですね。

ただし、利益が260万円となると、年間の利益、つまり雑所得が26万円になるので、確定申告が必須になるのです。大抵、確定申告したほうが税金が減りますが、1万円以下だと手間が増えるのが悩みものです。それに、いまは投資商品に良いのがありますから、一括して受け取り自分で運用してもいいかなと思います。

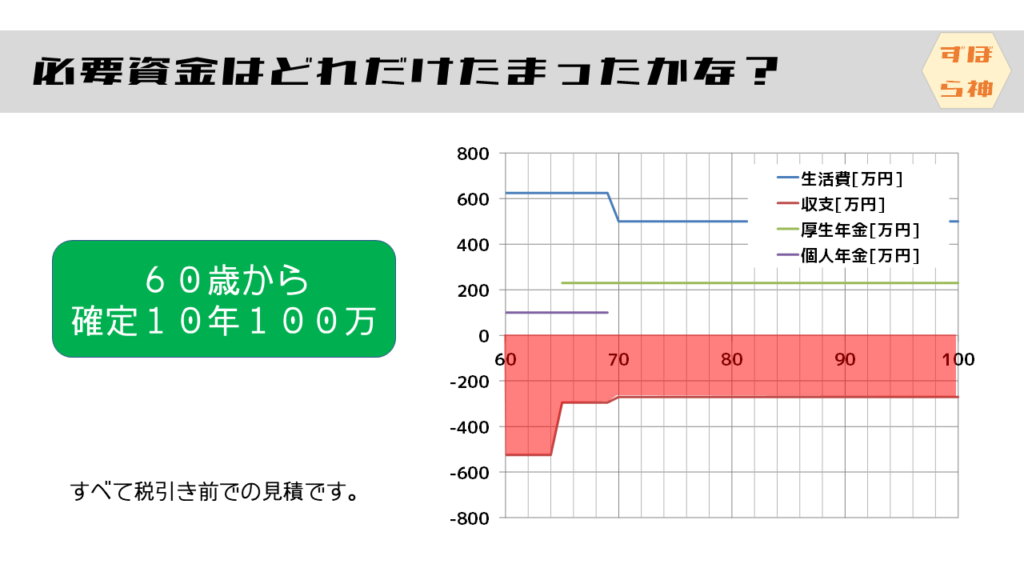

絶滅回避資金はどれだけ準備できたか?

さあ、必要資金はどれほどたまったでしょうか。貴重な60歳からの資金源ですね。計画上は年金受け取りとしておきます。10年間、毎年100万円です。収支は下の図のようになります!

まだまだ、赤字ですね!

コメント